【目次】

Youtubeのチャンネル登録者数約50万人の人気投資系インフルエンサー「バフェット太郎」氏。2024年11月には2作目の書籍を出版し、多くの投資家から支持を得ている人物です。

ところが、ネット上では”怪しい”という評判も見当たり、賛否両論の様子。

かつて公開していたポートフォリオも、2025年の最新版はなぜか非公開になっており、確かに信用できない部分があるのかも……。

この記事では、バフェット太郎氏の経歴や評判などを解説し、本当に怪しい人物か調査。最新ポートフォリオの手掛かりとなる情報も紹介します。

バフェット太郎の正体とは?

長年投資系インフルエンサーとして人気を博しているバフェット太郎氏ですが、一体どのような人物なのでしょうか?

まずは、彼のプロフィール・経歴・投資手法などを解説し、どのような人物か見ていきます。

バフェット太郎のプロフィール

バフェット太郎氏のプロフィールを簡単にまとめると、以下の通りです。

- 資産数億円の投資系インフルエンサー

- 1983年生まれの42歳

- 愛知県在住

- 本名は不明

- YouTubeチャンネルは登録者数約50万人

- Xフォロワー35万人

- noteフォロワー1.4万人

- メディアへの寄稿・インタビュー多数

- 書籍を2冊出版

1983年生まれのため、現在は41~42歳と思われます。

つい最近のXの投稿でも、「2007年23歳の時に投資を始めた」と語っており、確かな情報でしょう。

ぼくが投資を始めたのは18年前の2007年23歳の時だったんだけど、当時は多くの個人投資家が新興国株を長期保有するだけでお金持ちになれると信じてました。

— バフェット太郎 (@buffett_taro) March 24, 2025

保守的な人でさえお金持ちにはなれなくても資産形成くらいできると考えてたんです。…

その他、2019年のインタビュー記事によると、当時は愛知県に住んでいたことも分かっています。

ただ、出身地・大学・職業・家族構成など、その他の情報は一切分かっていません。

にも関わらず、Youtubeのチャンネル登録者数は50万人近く、Xのフォロワーも35万人を超えるなど人気があるのは情報の質が高いからでしょうか。

身元をほとんど明かさずにこれだけの支持を受けているのは、素直に凄いかと。昔からのファンには「彼の歯に衣着せない鋭い文章が好きだ」という人もおり、ある種のカリスマ性があるんでしょうね。

最近はYoutubeでの動画配信がメインとなっており、主に米国や世界の株式に関する情報を発信しています。再生数はどれも数万回となっており、大きな影響力があるインフルエンサーの一人です。

バフェット太郎の投資の経歴

バフェット太郎氏の経歴はそれほど多く分かっていませんが、わずかに著者プロフィールやインタビュー記事からいくつかの事実が判明しています。

2007年23歳の頃に投資をスタート。元手300万円で日本の中小型株から始めたそうですが、当時の投資は「およそギャンブルだった」と反省しています。

バフェット太郎氏の特徴はその勉強量の多さ。数百冊の投資本を読み込み、投資を始めてから10年ほどは試行錯誤の積み重ねだったそうです。

2015年の夏頃にジェレミー・シーゲル氏の著作『株式投資の未来』に影響を受けて、米国株投資に舵を切ります。その背景には、企業分析をして感じた日本株に対する失望もあったそう。

シーゲル氏の影響を受けて編み出したのが、「米国の連続増配・高配当株10銘柄への均等分散投資」という手法でした。

この手法は20万部売れた『バカでも稼げる 「米国株」高配当投資』でも紹介され、バフェット太郎氏の代名詞とも呼べるもの。

書籍がYoutuberの中田敦彦氏に紹介された事も重なり、バフェット太郎氏の名前は広く知れ渡るきっかけに。現在でも投資系インフルエンサーとしてコンスタントに情報発信しています。

ちなみに、バフェット太郎氏と言えば鋭い舌鋒が売りでしたが、最近は丸くなったのか、かつてのような過激な発言は減少。

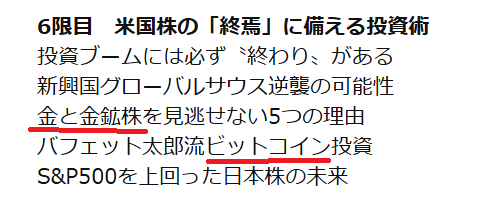

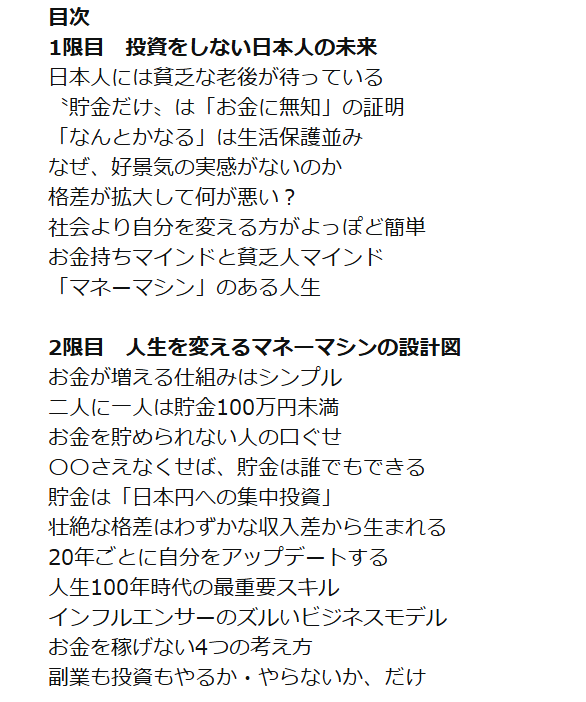

それは、最近出版した本『投資の教室』の目次と、過去の本の目次を見比べてもわかります。

最近出版した『投資の教室』は一般的な目次なのに対し、『バカでも稼げる』はかなり煽るような目次…まるで別人が書いているようですね(笑)

昔は「日本一アンチの多い米国株ブログの管理人」など言われてましたが、今はほとんど更新されていませんし、活動の幅は狭くなっています。一時期は「退場した?」という噂さえ流れていました。

ところで、2024年11月からバフェット太郎氏は、不動産クラウドファンディングサービス「ヤマワケエステート」とのコラボキャンペーンを行っていました。

が、2025年3月にある案件で償還延期のトラブルが発生。これによってバフェット太郎氏も炎上している模様。

ええ!?バフェット太郎さんが宣伝しまくっていたクラファンが大炎上しているんですか!?😮

— オレ的ゲーム速報JIN@FX・株投資部 (@oreteki_douga) March 9, 2025

大人気インフルエンサーのバフェット太郎さんがそんな事してたなんてウソですよね?🥺 pic.twitter.com/CeG32fSxVV

償還延期に関しては個別案件内のトラブル。

バフェット太郎氏の責任では無いとは言え、動画内でサービスをおすすめしたのは事実……

色々な意味で、影響力のあるインフルエンサーとして今後も話題に事欠かなそうですね。

投資手法や実績

バフェット太郎氏の投資手法として有名なのが、「米国の連続増配・高配当株10銘柄への均等分散投資」。その名の通り、連続増配しており、かつ高配当の米国株10銘柄に資産を均等に分散する手法です。

毎月最後の金曜日には時価評価額が一番低い銘柄に配当金を再投資し、リバランスを行うとのこと。配当金狙いの長期投資をしたい人には参考になる手法ではないでしょうか。

ただ、この手法は2018年4月出版の書籍で解説されたもので、現在のバフェット太郎氏の相場観や手法は少し変わっているように思われます。

例えば、2024年11月出版の書籍や最近のYoutube動画では、米国株だけでなく新興国株や金など幅広く分散投資することを勧めています。

「分散投資」という考え方自体は変わっていませんが、投資対象は昔と変化していると思われます。

ただし、後に解説する通り、最新ポートフォリオは不明で、具体的な手法が不明なのは残念です。

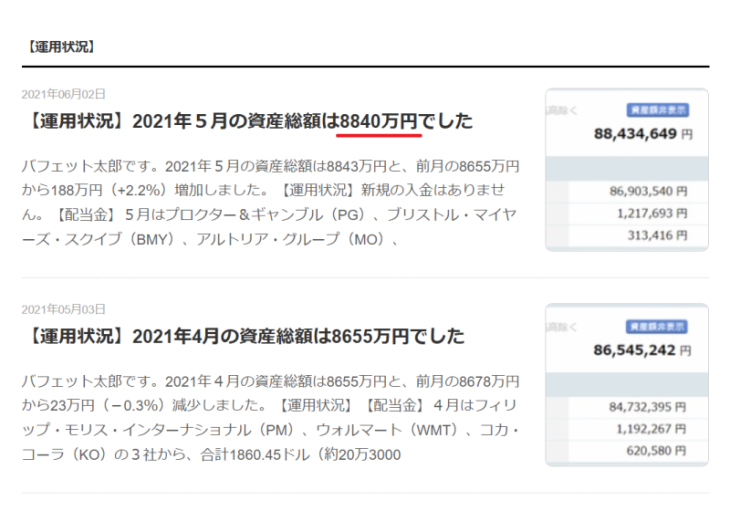

さて、気になる投資実績ですが、2021年頃までバフェット太郎氏はブログで投資成績を公開していました。

それによると、2021年5月時点での運用資産は「8,840万円」

2016年1月時点では「3,476万円」だったので、約5年間で5,000万円以上資産を増やした計算になります。配当金を再投資するスタイルで、着実にコツコツと資産を増やしたようです。

ただ、2021年以降の実績は不明。ポートフォリオを公開しなくなった点と考え合わせても、成績が芳しくない可能性は考えられます。そもそもインフルエンサー業で十分稼いでいるでしょうけどね……。

情報発信しているので投資は続けていると思われますが、昔に比べると実績を公開していない分、信頼性は落ちます。彼の情報は鵜呑みにせず、慎重に判断した方が良いでしょう。

バフェット太郎の出版本

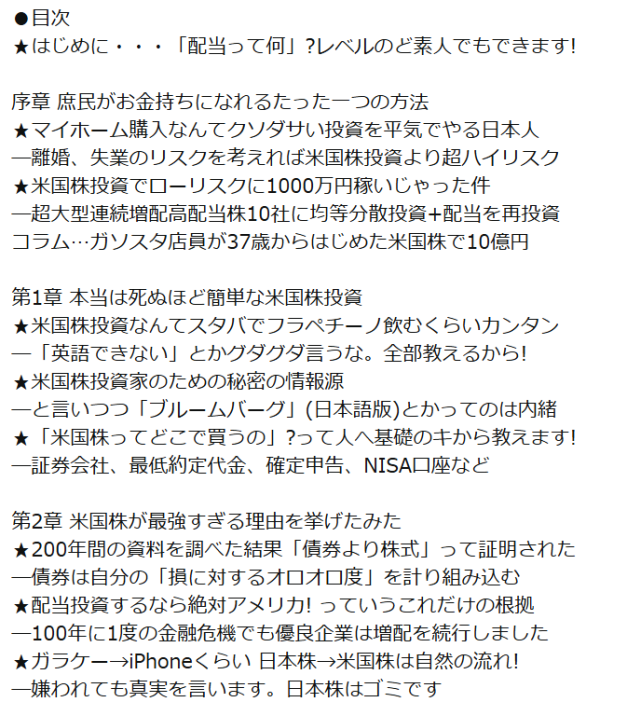

バフェット太郎氏は2冊の本を出版。

- 『バカでも稼げる 「米国株」高配当投資』2018年4月

- 『投資の教室 人生を変えるマネーマシンのつくり方』2024年11月

『バカでも稼げる 「米国株」高配当投資』は、中田敦彦氏にも紹介され20万部のベストセラーとなった本。挑発的なタイトルですが、中身はオーソドックスで堅実。未だに多くの人に読まれています。

『投資の教室 人生を変えるマネーマシンのつくり方』は、「本当のこと全部言う!」と銘打っているように、バフェット太郎氏が本音で語った投資本。米国株一辺倒の時代が終わり、新興国株など様々な資産に分散投資する方法が示唆されています。

どちらの本も高評価が多く、投資初心者でも参考になる内容。バフェット太郎氏の投資手法に興味がある人は、これらの著作から入るのがおすすめです。

YouTube・ブログ・noteなど

現在のバフェット太郎氏の主戦場はYoutubeです。

米国や世界株に関する情報を中心に、2~3日に1本のペースで動画を配信。

また、noteではほぼ毎日有料記事を配信しています。

主に世界経済のニュースを深堀りする内容です。単品で買うと300円しますが、定期購読なら1ヶ月980円で読み放題。なかなか良心的な価格ではないでしょうか。

また、バフェット太郎氏と言えばブロガーとして有名でしたが、ブログ「バフェット太郎の秘密のポートフォリオ【米連続増配高配当株・配当再投資戦略】」は、2021年以降ほとんど更新されていません。

2024年末に突然更新されたかと思うと、単なるタイアップ企画の宣伝だったり。

まぁ、ブログを止めたのは時代の流れで仕方が無いかもしれませんね。

かつては経済ニュースの解説などを行っていましたが、今それを見るならYoutubeやnoteを利用するのがおすすめです。

バフェット太郎の最新ポートフォリオや資産推移

バフェット太郎氏のポートフォリオですが、先に言っておくと、彼は最新のポートフォリオを公開していません。

そのため、最新ポートフォリオの手掛かりとなりそうな情報や、過去のポートフォリオを紹介します。

2025年最新のポートフォリオ

バフェット太郎氏の2025年最新のポートフォリオは非公開のため不明です。

しかし、彼のSNS・動画・書籍にヒントとなりそうな情報を発見。

例えば、SNSでは2025年に入って米国株の時代が終わり「国際分散投資」の時代が始まるとしばしば呟いています。

米経済が景気後退入りすれば、これからは「国際分散投資の時代」が始まります。

— バフェット太郎 (@buffett_taro) March 11, 2025

おそらく、グローバルサウスをはじめとした新興途上国がブームの中心になると思います。これらは市場規模が小さい上割安に放置されて来た関係で、大きく上昇する余地があると思います。… https://t.co/McBuYufii5

実は、2023年の時点から「ポートフォリオの半分以上をグローバルサウスの新興国が占めている」と語っていました。

2020年代はインドやベトナム、バングラデシュなどグローバルサウスの時代になると予想しています。

— バフェット太郎 (@buffett_taro) August 13, 2023

そのため僕のポートフォリオ(個人と法人を含む)は半分以上をグローバルサウスが占めてます。…

こういった発言から考えると、現在のポートフォリオは米国株中心の構成から、新興国株中心の構成になっていると思われます。

動画では欧州株についても同様のことを主張。

書籍では金やビットコインなどにも投資しているとのこと。

また、S&Pやオルカン一辺倒であることに疑問を持つべきだとも。

ビジネスではみんなと同じ事をやっていても儲からないから差別化が必要だと言っている人が、投資ではみんなと同じS&P500で良いというのはどこかがおかしいと気づくべき。…

— バフェット太郎 (@buffett_taro) March 11, 2025

ただ一方で、2024年出版の本では米国株も引き続き購入するべきだとも書いている他、NISAで投資信託を積み立てる方法も提案。

こういった情報から推測すると、バフェット太郎氏の最新のポートフォリオは米国株を中心としつつも、新興国株・欧州株・金・ビットコインなど、様々な商品に分散投資していると思われます。

具体的なポートフォリオは不明ですが、最近の発言から分散投資を志向しているのは間違いないでしょう。配当金・分配金狙いの長期投資というスタンスも変わっていないと思われます。

ちなみに、例のヤマワケエステートにも分散投資している模様。

一年も運用していないけど pic.twitter.com/1vcMBXZ9rN

— バフェット太郎 (@buffett_taro) March 13, 2025

しかし、ヤマワケエステートに分散投資してもちゃんと償還されるのか……

不動産に投資するならREITの方が良いでしょうね(笑)

過去のポートフォリオの傾向

2021年頃まで、バフェット太郎氏は自分の米国株ポートフォリオを公開していました。

最後に公開した記事では、以下の構成になっています。

- WMT(ウォルマート):9.9%

- KO(コカ・コーラ):9.5%

- MO(アルトリア):9.7%

- PM(フィリップモリス):10%

- PG(プロクター・アンド・ギャンブル):11%

- JNJ(ジョンソン・エンド・ジョンソン):10%

- BMY(ブリストル・マイヤーズ・スクイブ):9.2%

- VZ(ベライゾン・コミュニケーションズ):8.8%

- MCD(マクドナルド):9.4%

- XOM(エクソンモービル):12.5%

これが有名な「10種の連続増配・高配当株銘柄」で、2016年頃からほとんどラインナップは変わっていませんでした。配当金は保有比率が最も少ない銘柄に再投資されるため、この月であれば「VZ(ベライゾン・コミュニケーションズ)」を買ってリバランスすると思われます。

比率がきれいに10%ずつでは無いのは、価格が変動しているのもありますが、買い時の銘柄があれば積極的に買い増すこともあるからと考えられます。実際、この月には原油安で大幅下落したエクソンモービルを買い増ししています。

おそらく、これらの銘柄は現在でも保有し続けているのでは?米国の高配当株はキープしつつ、他資産へ分散投資していると思われます。

ちなみに、この10種の米国株は、『バカでも稼げる 「米国株」高配当投資』に紹介されている「賢者のための黄金銘柄30種」で紹介されている銘柄の一部。黄金銘柄30種ではアップル(AAPL)やアッヴィ(ABBV)といった銘柄も含まれています。

もしかすると現在のポートフォリオでは、黄金銘柄30種の中からいくつか入れ替えをしているかもしれませんね。

バフェット太郎の資産推移

バフェット太郎氏の資産推移は、2016年1月~2021年5月までの記録がブログに残っています。

年末時点の推移に絞って紹介すると以下の通り。

| 集計年 | 資産額 | 前年比増減率 |

|---|---|---|

| 2016年1月 | 3,476万円 | |

| 2016年12月 | 4,538万円 | +30.5% |

| 2017年12月 | 5,654万円 | +24.5% |

| 2018年12月 | 5,976万円 | +5.6% |

| 2019年12月 | 7,660万円 | +28.1% |

| 2020年12月 | 7,580万円 | -1.1% |

| 2021年5月 | 8,840万円 | +16.6% |

前年比マイナスを出している年もありますが、平均して年17.4%という高パフォーマンス。

現在の資産は数億円とも言われており、おそらくこのペースで現在も投資を続けているのではないでしょうか。

バフェット太郎の評判

バフェット太郎氏に関する評判は賛否両論です。

ここでは、SNSや当サイトに寄せられた口コミから、良い口コミと悪い口コミを紹介します。

良い口コミ|書籍への好評が多い

バフェット太郎氏の良い評判は、やはり20万部売れた『バカでも稼げる「米国株」高配当投資』など、書籍に対するものが多い印象です。

バフェット太郎さんの

— けんちゃん🐈⬛ほったらかしサラリーマン投資家 (@kenchan_inv) March 18, 2023

バカでも稼げる「米国株」高配当投資

を買いました😊

一気に読みましたが面白かったです。

米国株のポートフォリオ構築に悩んでいたので大変参考になりました😆 pic.twitter.com/yaRCt5lVne

投資スレのまとめとか見てると今自分が2244やレバナスに辿り着けてるのが奇跡に思える。

— ロッコウの米国株記録(2244オンリー) (@rokkokabu) October 5, 2024

全てはバフェット太郎さんの本を手に取ったことから始まったから感謝してます。でも投資法に疑問が当初からあって、和製バフェットさんのおかげで今に近いポートフォリオに辿り着けた。

来年セミリタイア予定。

その他、早い段階でビットコインを買うよう勧めていた事に対して感謝する声も。

バフェット太郎さんのYouTubeで2年以上前にポートフォリオの10%くらい仮想通貨にしても面白いと言ってたのがきっかけで大した額ではありませんが20%購入しました。

— ケンさん@七転八起 (@Kensan_00) December 5, 2024

爆益ですありがとうございました。

当サイトにも、過去に以下のコメントが投稿されており、書籍や彼のポートフォリオの考え方が好評を博しているようでした。

2022年08月16日

バフェット太郎の投資で負けることはなくても億り人を目指すのは無理だと言うのを分かってる人が少ないような気がします。手堅いのがバフェット太郎ポートフェリオなんですよね。

2022年08月13日

この人の動画見続け、少しずつ投資が上達しているように思います。毎週3回決まって更新し続けていて、私もこの動画と一緒に自分でも書籍を読んで投資を学び続けていきます。

2022年07月20日

バフェット太郎のポートフェリオは堅実なので参考にしてます。なんだかんだ2年やってますが利益出てます。この人が頼りにできる!という人は何人いてもいいと思います。

バフェット太郎氏の米国株投資の考え方は、やはり多くの人の支持を受けていたようですね。

悪い口コミ|ポートフォリオ非公開への不信感など

バフェット太郎氏の悪い口コミは、最新のポートフォリオを公開しなくなった事への不信感や、情報の不正確性に対する批判が当サイトに寄せられています。

2024年08月25日

ポートフォリオを公開してない時点で怪しい

2023年12月07日

バフェット太郎さんの動画って都合の良いところを切り抜いて自分のロンに説得力をもたせてる感じ。この人だけの動画でニュースや世界経済の動向を知った気にならない方がいいね。

また、「じっちゃま」で知られる米国株の分析者「広瀬隆雄」氏のパクリではないか、という指摘も。

2023年10月12日

元ネタはほとんど、じっちゃまのパクリですね。それに過激な味付けをして注目を集めているといったスタイルです。レバナス叩きやFM推し、金鉱株など、じっちゃまの言動そのものです。じっちゃまの情報発信の翌日に同内容の動画を上げること多々あり。

広瀬氏は2024年いっぱいで引退してしまったのですが、バフェット太郎氏はその後も活動を続けています。

完全なパクリでは無いと思いますが、重要な情報源の1つだった可能性はあるでしょう。今後の情報精度は少し怪しくなるかもしれませんね。

SNSでもバフェット太郎氏への批判は多く見られます。「情報が薄い」「意見が変わる」といった批判の他、最近は「ヤマワケエステート」の事件でも炎上しました。

バフェット太郎ちゃん

— タケカン@CFDナスダック@レバナス (@takeka_leverage) October 2, 2024

8/4に「米国株ブーム終了」とお伝えしていましたが、本日の動画で「株は上」に意見変更したようです。

この節操のなさはさすが株クラ界のトップYouTuberです😁 pic.twitter.com/AF8dJDkAEg

バフェット太郎のnote買ったけど、内容薄すぎて草。

— 知らんけど。 (@banana_dream_2) March 23, 2025

ヤマワケエステートをお勧めしてるバフェット太郎が、償還遅延を起こしてるヤマワケエステートはポンジではないっ!、前から皆さんに分散投資しろと言ってるっ!と弁解

— 👑音速のGOX(2冠)⚡️ (@GOXGOXGOX2) March 21, 2025

さあ火消しはできるかな

元々「日本一アンチの多い米国株ブログの管理人」を自称していたくらいですから、批判する人が多いのも不思議では無いかもしれません。

ちなみに、バフェット太郎氏の名前を使ったスパムをX(旧Twitter)で良く見かけます。

リンクをクリックしないようお気を付けて……。

【まとめ】バフェット太郎は怪しい?

まとめになりますが、バフェット太郎氏はそこまで怪しい人物ではありません。

Youtubeの動画やnoteは質の高い情報を発信。2冊の書籍も出版しているため、信頼性は比較的高いと言って良いでしょう。

ただ、2025年最新のポートフォリオは公開しておらず、ここ最近は信用が若干落ちているのも事実。最近はヤマワケエステートの件で炎上しており、全面的に信頼する事は難しいでしょう。

どんなインフルエンサーにも言える事ですが、バフェット太郎氏が発信する情報を鵜呑みにして投資するのは止めておきましょう。

あくまでも参考に止めて、最後は自分の判断で投資する事をおすすめします。

バフェット太郎のQ&A

最後に、バフェット太郎氏に関するQ&Aを簡単に紹介します。

退場は嘘?

バフェット太郎氏がポートフォリオを公開しなくなったので、「市場から退場したのでは?」という噂が一時期広まりましたが、この噂に関しては嘘だと思います。

というのも、現在でも彼はYoutubeなどで情報発信中。内容も投資に関わっていないと解説できないものですので、ボロボロにやられて退場したとは考えにくいです。

そもそも、バフェット太郎氏の投資手法は、リスクを抑えて堅実に配当を得ていくスタイルですからね。

確かにポートフォリオを公開しなくなったので怪しく感じるかもしれませんが、退場の噂は嘘だと言って良いでしょう。

まつうらじゅんとの関係は?

バフェット太郎氏の正体が、伝説の投資ブロガー「まつうらじゅん」氏という噂もあります。

まつうらじゅん氏と言えば、4000万円のほとんどをアダストリアHD1銘柄に投じる常軌を逸した投資手法で人気を博したブロガー。

「となりの個人投資家 まつうらじゅんの場合」というブログを運営していました。

多くのファンがいたブロガーでしたが、アダストリアHDが酷い決算を連続して出し、50%近く値を下げると大炎上。そのままブログ閉鎖へと追い込まれてしまいました。

投資手法を見る限り、まつうらじゅん氏とバフェット太郎氏の間に共通点は見られないように思います。

バフェット太郎氏は長期投資で配当金を得るスタイルで、まつうら氏のようなギャンブル的な投資とは正反対です。

しかし、バフェット太郎氏は過去に、日本の中小型株で「ギャンブル」のような投資をしていたと告白しています。

また、バフェット太郎氏の初期の文体と、まつうらじゅん氏の文体も、「ですます調」と「である調」の違いはありますが、何となく似ている感じがあるんですよね……。

こういった共通点から、「バフェット太郎=まつうらじゅん説」が流れているのですが、まぁ、あくまでもネットの噂程度のものです。真実はどうなっているんでしょうね?

気になる所ですが、まつうら氏は現在活動しておらず、真相はおそらく永遠に分からずじまいでしょう……。

レバナス民とバフェット太郎派で激突起きてるからその辺の話題はやめて。口コミ欄を荒らさないでください。

でも5年で76%増やしたんでしょ。結構凄いと思うけど。

彼のTwitterは炎上目的で煽り散らすだけ。今時、そんな罠に引っ掛かる情弱いない。

高配当株10種を毎月的確にリバランスできるなら普通に個別株で値幅取りに行った方が良くないですか??

個別株なら国内株で良いけど、インデックス投資なら米国株やS&P500だな。バフェット太郎のおかげで年利3%だが着実に儲かってる。

バフェット太郎が本に書いていたポートフォリオ10種の目標に笑った。S&P500をアウトパフォームすることらしい。もっと高い目標を掲げてほしい。

最近評判悪いよね

バフェット太郎10種がハリボテだとバレて人気急落。成績公開もやめてたよね。これだから有名トレーダー(笑)は嫌なんだ。

彼のころころと銘柄やセクターを変更するよう促すので、パフォーマンスは悪くなると思われます。

結局なところ、インデックスやシンプルに銘柄を選ぶ方が良いかと。

投資をするきっかけになれば良いけど

そもそもこの人自体は所詮はアフィリエイターの類

こういう人の動画を経て 投資マインドを育てるには必要悪な存在ですね

最近はサムネだけ見て失笑してますけどw

若い人は思考は参考にしても銘柄は参考にしない方が良い